當開啟美國股票或銀行帳戶時,銀行方為了讓消費者安心,都會述明帳戶有著一定額度的保險,來確保遇到帳戶公司倒閉時的保障,也有助於確保金融體系的穩定。而FDIC和SIPC正是兩個旨在保護消費者存款和投資的組織,這兩個保險差異為何呢?在矽谷銀行(SVB)倒閉時是否能真的有著保護帳戶的作用呢?

本篇將針對FDIC(銀行存款保險)在2023年升息時之作為;有關SIPC(投資帳戶保險)的說明可以參考前一篇文章:美股海外券商Firstrade 優缺點,SIPC 保障防止倒閉與詐騙?

簡單來說,FDIC 為每位存款人提供高達 250,000 美元的銀行和儲蓄機構存款保護,而 SIPC 為每位客戶提供高達 500,000 美元的經紀公司投資保護。

FDIC(Federal Deposit Insurance Corporation,聯邦存款保險公司 ) 是美國聯邦政府的獨立機構,創建於 1933 年,它的資金來自銀行和儲蓄協會為存款保險支付的保費。為了保護受保儲戶,當銀行或儲蓄協會倒閉時,FDIC 會立即做出響應,並對於每個賬戶所有權類別,每個存款人、每個受保銀行的標准保險金額為 250,000 美元。

FDIC 直接監督和檢查 5,000 多家銀行和儲蓄協會的運營安全性和穩健性。銀行可以由各州或貨幣監理署特許。各州特許的銀行也可以選擇是否加入聯邦儲備系統。FDIC 是未加入聯邦儲備系統的各州特許銀行的主要聯邦監管機構。此外,FDIC 是其餘受保銀行和儲蓄協會的後備監管機構。

SIPC (Securities Investor Protection Corporation,證券投資者保護公司)是根據《證券投資者保護法 Securities Investor Protection Act 》成立的一家非營利性會員公司。SIPC 監督在公司破產或陷入財務困境以及客戶資產丟失時關閉的成員公司的清算。在根據《證券投資者保護法》進行的清算中,SIPC 和法院指定的受託人努力盡快歸還客戶的證券和現金。在一定限度內,SIPC 通過為每位客戶提供高達 500,000 美元的證券和現金保護(包括僅為現金的 250,000 美元限額)來加快歸還丟失的客戶財產。

SIPC是美國投資者保護整體體系的重要組成部分。雖然許多聯邦和州證券機構和自律組織都處理投資欺詐案件,但 SIPC 的關注點既不同又狹窄:恢復留在破產或其他陷入財務困境的經紀公司手中的客戶現金和證券。

SIPC 並非由國會授權打擊欺詐行為。儘管 SIPC 是根據聯邦法律創建的,但它不是美國政府的機構或機構,它無權調查或監管其成員經紀自營商。重要的是要了解 SIPC 不是證券界的聯邦存款保險公司 (FDIC),後者為受保銀行的存款人提供保險。

FDIC 和 SIPC 是保護美國消費者在銀行或股票公司倒閉時免受經濟損失的保險計劃,它們差異在覆蓋範圍不同。SIPC 是指證券投資者保護公司; FDIC 是指聯邦存款保險公司。 兩者都為資金提供保護,但還是有所差異,可以看下圖概述了 SIPC 和 FDIC 之間的主要區別:

| SIPC 證券投資者保護 | FDIC 聯邦存款保險 | |

|---|---|---|

| 涵蓋範圍 | 經紀持有的證券和現金 | 存款賬戶中的資金 |

| 保險額度 | 每個賬戶的證券和現金承保限額為 500,000 美元(現金最高為 250,000 美元) | 每個存款人、每個受保銀行、每個所有權類別 250,000 美元 |

| 給付條件 | 當SIPC成員券商倒閉時 | 當 FDIC 承保的銀行倒閉時 |

| 運作方式 | 可以支付特定帳戶的索賠,最高可達承保限額。 | 如果存款銀行關閉,將收到款項,最高可達承保限額 |

SVB全名Silicon Valley Bank(矽谷銀行),創立於1983年,由名稱可知其主要服務對象在於矽谷的科技公司,旨在迎合初創企業的需求。在1980年代,矽谷銀行與當地高科技經濟一起成長

大多數銀行對於初創企業的貸款有著種種條件限制,尤其是那些還沒有營收的初創公司。矽谷銀行便利用這一特點,並設計其貸款結構,即始初創公司通常不會立即賺取收入,也能根據其獨特的商業模式管理風險。

另外矽谷銀行還利用其廣泛的風險投資、法律和會計師事務所網絡將其客戶與寶貴的資源聯繫起來,除了透過風險資本融資的企業收集存款,也替風險資本家提供銀行和融資服務。 利用提供額外的服務,矽谷銀行可以留住客戶,即使他們在創業階段已經成熟。

2015 年,矽谷銀行以爲65%的美國初創公司提供服務。

2021 年 3 月,矽谷銀行遇到了一個令人羨慕的問題:它的客戶現金充裕。根據公司的數據,從 2020 年第一季度到 2022 年第一季度,SVB 的存款增長了 220% 。

由於存款多於貸款,SVB 在收益率處於歷史最低點時將其投入可供出售和持有至到期的證券,如美國國債和抵押貸款支持證券。通常這類的操作不會成為問題,因為債券被視為長期投資,而銀行在出售前不必報告價值下降。 除非出現緊急情況並且銀行需要立即現金,否則此類債券不會虧本出售。

美國聯準會Fed在2020 年更新的聲明中,將原先「2%長期通膨率」之目標,修定為追求「2%平均通膨目標(Average Inflation Targeting)」,指定一段時間去補償通膨目標至平均2%。

因此,當通膨大於2%時,Fed將會採取升息的政策,來增加整個經濟的信貸成本。更高的利率使企業和消費者的貸款成本更高,將造成一定程度的消費緊縮,來抑制通貨膨脹。

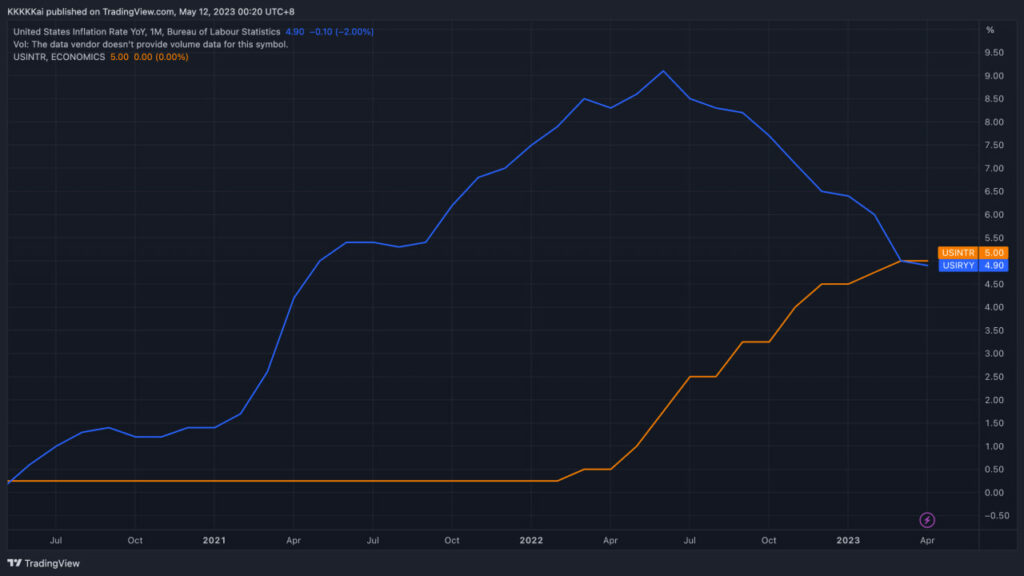

從圖表看以看出,因應2021年第二季開始的高通膨,聯準會開始逐步升息,至2023年3月聯邦基準利率來到5%左右。隨著利率上升和金融環境收緊關閉了風險投資公司的融資市場,風險投資支持的繁榮在 2022 年開始發生轉變。

延伸閱讀:美國聯準會(Fed)宣布升息,FOMC如何使用貨幣政策影響股票市場?

/cloudfront-us-east-2.images.arcpublishing.com/reuters/MXONNRHIWJPNDPNP5VX77Z4Z3A.jpg)

3月8日(週三)矽谷銀行 (SVB) 於投資者信函中透露虧損,宣布對其資產負債表進行重大重組,並籌集了 22.5 億美元的資金以加強其財務狀況。

3月9日(週四)投資者和儲戶開始大量提款,單日總額高達420億美元(成為歷史最高銀行擠兌金額),SVB宣布客戶提款速度明顯快於預期後,股價下跌超過 60%。

3月10日(週五)在客戶以驚人的速度提取存款後,加州金融保護和創新部(California Department of Financial Protection and Innovation)關閉了矽谷銀行,並指定 FDIC 為接管人。所有矽谷銀行存戶 ,將可取回獲得投保存款上限之金額(250,000美元)。許多矽谷的初創技術客戶和風險資本家在該銀行的存款超過 25 萬美元,根據調查有高達 90% 的存款超過保額。

3月12日(週日)晚上,Fed美聯儲發表了聯合聲明(加班啦~)啟動銀行定期融資計劃BTFP,確保銀行有足夠的資金來提供存戶以增強對金融體系的信心,避免銀行擠兌(Bank Run)效應持續擴散。

SVB在開曼群島分行的設立主要是為了支持該銀行在亞洲的活動。然而,包括多家中國投資公司在內的儲戶自 SVB 倒閉以來一直無法使用他們的資金。

《華爾街日報》於5月13日報導:“對於 SVB 開曼群島分行的客戶來說,該分行被排除在 First Citizens 交易之外,並被置於 FDIC 接管之下。”

截至 2022 年底,該銀行擁有 139 億美元的外國存款,這些存款不受任何美國聯邦或州存款保險的約束。因此,這些戶頭存戶正面臨著領不到錢的窘境。

目前來說,SVB的銀行存款,外國人並不賠款,也看不到存款金額。

因此,華人常用證券商firstrade的保險公司SIPC倒閉時是否會賠款,也要打上大問號了。